DeFi là gì?

DeFi là hệ thống tài chính phi tập trung, vận hành trên một mạng lưới phân quyền, loại bỏ các định chế trung gian và giúp nhiều sản phẩm tài chính được cung cấp trên hệ thống được hiệu quả cũng như tiết kiệm hơn.

Tại sao phải cần DeFi?

Trước hết, chúng ta cần phân tích xem cơ chế tài chính tập trung gặp phải những vấn đề gì.

Tài chính tập trung có mức lãi suất khá cao

Khi muốn thực hiện các khoản vay có thế chấp, mức lãi suất trung bình có thể lên đến 7-8% trên năm tại phần lớn các ngân hàng.

Song với một cơ chế peer-to-peer, người tham gia mạng lưới có thể “thoả hiệp” trực tiếp với nhau. Nhờ thế mà chi phí phải trả cho vận hành của đơn vị trung gian sẽ giảm xuống và các khoản vay sẽ có lãi suất thấp hơn.

Tài chính tập trung yêu cầu các giấy tờ chứng nhận

Giấy phép cũng như chứng nhận là vấn đề phức tạp với hệ thống tài chính tập trung. Khi anh em đến ngân hàng và muốn thực hiện các khoản vay, giấy tờ chứng nhận sẽ khá là phiền toái. Bên cạnh đó còn là các gói vay có yêu cầu cao khiến nhiều người khó đáp ứng được tiêu chuẩn thế chấp. Điều này là dễ hiểu vì để quản lí chặt chẽ khâu cho vay, các ngân hàng sẽ phải có những chế tài khuôn khổ

Ngược lại, với tổ chức phân quyền và được vận hành trên blockchain, mọi thông tin sẽ được tự động ghi lại, bạn sẽ không cần phải nhờ đơn vị chứng nhận tín dụng cho mình, đồng thời có thể nhận được những gói vay thuận tiện và phù hợp hơn.

Tài chính tập quyền có sự tác động của cá nhân

2008 là một ví dụ điển hình cho điểm yếu quản lí của hệ thống tín dụng hiện tại của ngân hàng. Một số vấn đề nợ xấu hay nợ chồng chéo có thể xảy ra với hệ thống tài chính truyền thống. Điều này là do sự tác động của đơn vị kiểm duyệt các khoản vay. Nhưng với mạng lưới phân quyền, mọi khoản vay sẽ được quy định sẵn điều khoản trong smart contract, giảm thiểu yếu tố bị tác động của con người, từ đó giúp mạng lưới có thể tự vận hành mà không cần đơn vị đứng giữa để quản lí.

Các đặc điểm của DeFi

- Permissionless (tạm dịch không cần cấp phép): Người tham gia sẽ bình đẳng như nhau và không cần phải đăng kí với thủ tục quá phức tạp.

- Transparent (Minh bạch): Những yếu tố do con người tác động có thể được hạn chế vì mọi hoạt động trên hệ thống đều được ghi nhận và công khai.

- Chi phí thấp: Chính vì không có đơn vị đứng trên tất cả, mọi chi phí sẽ không thông qua bên thứ 3 và từ đó được cắt giảm một cách đáng kể.

Những sản phẩm trong hệ sinh thái DeFi

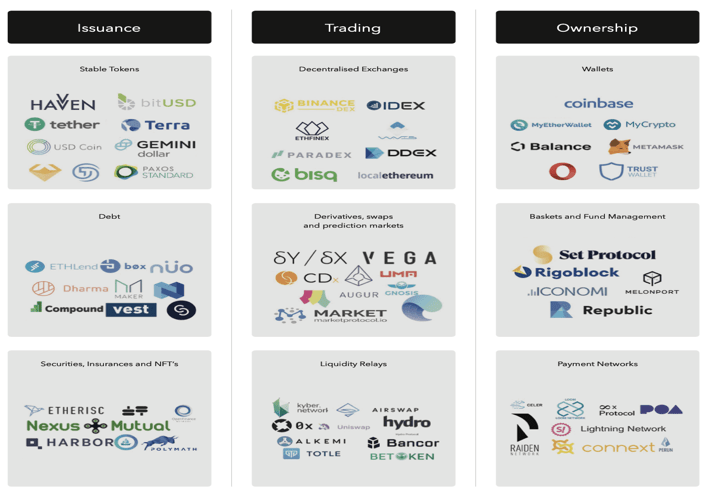

Nhiều người nghĩ rằng DeFi chỉ có hoạt động cho vay (lending) từ MakerDao với đồng Dai (hay nay là đồng Sai). Tuy nhiên, mạng lưới của DeFi rộng hơn thế rất nhiều. Dưới đây là một số sản phẩm phát triển trong hệ sinh thái này.

Tài sản DeFi

Một số loại tài sản hiện đang được triển khai có lẽ đã quá thân thuộc với mọi người. Đó là Bitcoin, Ethereum, những đồng tiền điện tử lấy blockchain làm nền tảng. Những loại tài sản này sẽ có tính minh bạch về dòng chảy, người dùng có thể theo dõi được các giao dịch diễn ra giữa các địa chỉ ví.

Có một loại tài sản DeFi khá đặc biệt chính là stablecoin. Đây là các đồng tiền điện tử được neo giá vào một loại tài sản như vàng hoặc là tiền pháp định được giữ trong quỹ lưu trữ. Thường thì với tiền pháp định, các đồng stablecoin sẽ neo giá theo tỉ lệ 1:1 với đơn vị tiền pháp định đó.

Phái sinh, lending và bảo hiểm với DeFi

Phái sinh dù đã khá phổ biến trong các hoạt động tài chính truyền thống, tuy vậy, loại sản phẩm này lại vẫn khá xa lạ với nhiều người nếu như được vận hàng trên một mạng lưới phân quyền. Vậy các sản phẩm này có điểm gì khác biệt trong vận hành?

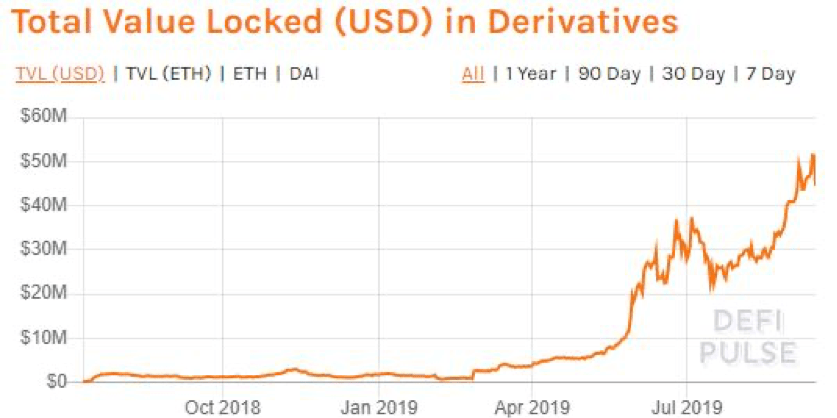

Trước hết các hợp đồng phái sinh sẽ được ứng dụng cho các tài sản DeFi nêu ở trên. Tiếp đến, hệ thống này sẽ cung cấp sản phẩm một cách minh bạch cũng như rõ ràng để nhà đầu tư có thể nhận được nhiều thông tin hơn. Dữ liệu từ DeFi Pulse cho thấy lượng tiền được giam trong các sản phẩm phái sinh DeFi đã có xu hướng tăng dần.

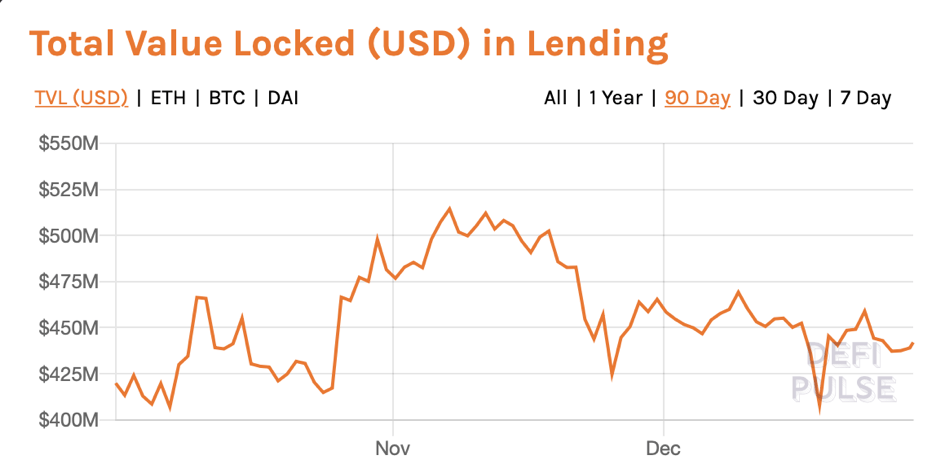

Hoạt động cho vay (lending) trên DeFi đang nhận được nhiều sự quan tâm trong cộng đồng hiện tại. MakerDao là một trong những hệ thống nổi bật với mô hình khá sáng tạo của mình.

Các giải pháp DeFi lending sẽ thường dựa trên một DAO (decentralised autonomous organization), đây là một tổ chức tự vận hành nhờ vào mạng lưới blockchain. Các quy định chuyển giao tài sản và hoạt động trên mạng lưới sẽ được quyết định trong smart contract. Các smart contract đặc thù này có tên là CDP.

CDP cụ thể là một smart contract, quy định trước một tỉ lệ thế chấp và tài sản tối đa mà anh em có thể rút ra. Ví dụ tỉ lệ tối thiểu đối với MakerDAO là 1,5. Điều này có nghĩa nếu anh em bỏ vào lượng ETH có giá trị 150 USD, anh em chỉ có thể vay một lượng tài sản tương ứng 100 USD.

Bên cạnh đó còn là những mô hình như dydx và constant với mô hình bán phân quyền. Anh em có thể theo dõi phân tích chi tiết về các mô hình này trong những bài viết đính kèm của nhé.

Tuy nhiên, vì được thế chấp bởi nhiều tài sản kỹ thuật số, nên rủi ro biến động giá vẫn là khá cao khi tham gia các mô hình lending này. Chính vì vậy, hệ thống DeFi cũng phát triển một sản phẩm đính kèm đó chính là bảo hiểm. Các sản phẩm này cũng được quy định trong smart contract để có thể đảm bảo tính đồng bộ với những nền tảng lending chúng bổ trợ. Điển hình hiện tại có thể nhắc đến cái tên Nexus Mutal. Người dùng có thể mua các gói bảo hiểm này để phòng hộ trong trường hợp biến động hoặc có những lỗ hổng an ninh diễn ra.

Ví DeFi

Với các loại ví không lưu ký DeFi này, người dùng sẽ có thể thực sự sở hữu tài sản của mình mà không phải nhờ một bên thứ ba lưu giữ. Các loại ví kiểu này đang phổ biến trên thị trường gồm:

Bên cạnh ví DeFi, thị trường hiện tại có thêm một loại ví là smart contract wallet với những tính năng cải thiện như cho phép bạn đóng băng tài sản khi có dấu hiệu đáng ngờ, giảm thiểu chi phí.

Sàn giao dịch phi tập trungDeFi

Nếu như với các sàn giao dịch tập trung, tài sản sẽ được tập trung vào một ví, hoặc nếu với các sàn cẩn thận thì có thể để ra nhiều ví khác nhau. Tuy nhiên, nhìn chung mô hình này vẫn tập trung một lượng tiền khá lớn vào một chỗ và rủi ro bị tấn công là cao. Vậy DEX (hay Decentralised Exchange) khắc phục rủi đó thế nào?

Người dùng không gửi tiền vào sàn và giao dịch với số dư được sàn ghi nhận. Thay vào đó, con số hiển thị trên màn hình ví là con số người dùng thực sự đang sở hữu. Lượng coin sẽ được phân bổ khắp nơi và giảm thiểu rủi ro bị tấn công. Một số sàn đang đi theo mô hình này là Bancor, AirSwap và KyberNetwork cũng như Binance DEX.

Dưới đây là tóm tắt về phân nhóm các dạng sản phẩm:

Những thách thức của DeFi

Chưa xác định được giá trị mang lại

Người sử dụng DeFi hầu hết là để giao dịch chênh lệch để có lợi nhuận thông qua các sàn cũng như là margin. Điều này khiến DeFi khá tách biệt với nhiều ứng dụng trong môi trường tài chính thực tế hàng ngày.

Chi phí với các hoạt động DeFi chưa thực sự được cắt giảm tối đa. DeFi tự hào về chi phí thấp nhưng do biến động giá mạnh của các đồng coin được thế chấp. Và nếu hợp đồng cho vay bị thanh khoản, người dùng sẽ phải đóng thêm một khoản phí ổn định (stable fee) dao động từ 11 đến 13%.

Quá nhiều ứng dụng trên thị trường

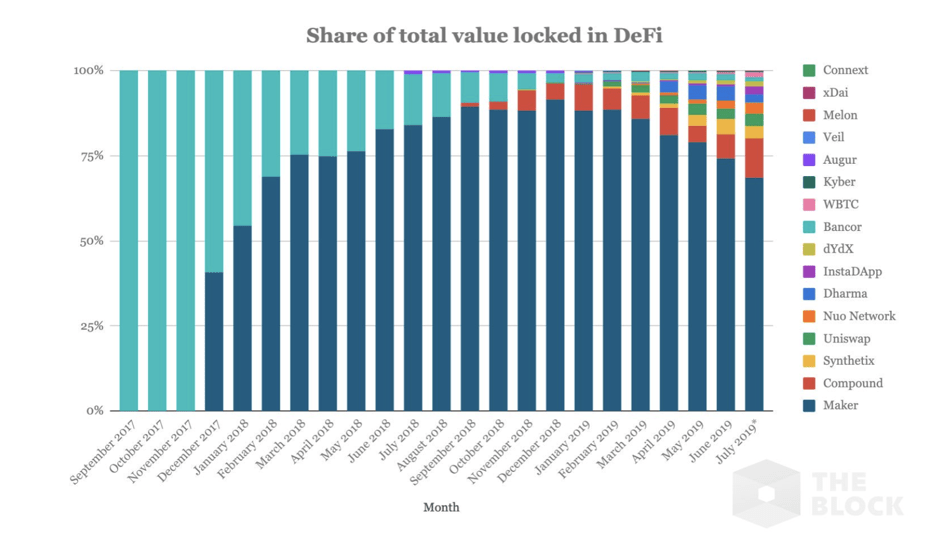

Như anh em cũng thấy trong hình tổng hợp đã đề cập ở trên, hiện tại có quá nhiều ứng dụng tồn tại trong lĩnh vực DeFi, điều này sẽ giúp mọi người có nhiều lựa chọn hơn. Dù vậy, chính sự thừa cung này khiến người dùng đôi chút hiểu nhầm về các ứng dụng và tính năng của chúng. Các thương hiệu chưa xác định được rõ ràng sự khác biệt của mình để người dùng biết chọn dịch vụ nào cho phù hợp.

Rủi ro hệ thống

Như đã nói ở trên, ví phân quyền, nên khả năng bị tấn công là có và nếu vấn đề xảy ra, không có một đơn vị nào đứng ra giải quyết.

Ví dụ như mô hình lending, vì neo giá vào tiền điện tử, nên các đồng stablecoin được tạo ra, nếu tiếp tục được bơm theo vòng vào các tài sản thế chấp, có thể tạo ra một lượng giá trị ảo.

Sàn giao dịch DEX hiện cũng không có lượng volume lớn vì người dùng khá nghi ngờ vào độ bảo mật cũng như an toàn. Đích thân Binance cũng không đứng ra bảo đảm trách nhiệm cho Binance DEX, nên việc người dùng tin tưởng các nền tảng tập trung là cũng dễ hiểu.

Thanh khoản yếu cùng tốc độ xử lí các giao dịch trên DEX là khá thấp nếu so với các sàn tập trung. Bên cạnh đó khâu kĩ thuật khi cho vay vẫn còn hạn chế nên tốc độ xử lí còn khá chậm.

Tiềm năng trong tương lai của DeFi

Dòng tiền đổ vào DeFi tăng dần theo thời gian

Như đã đề cập trong mục các sản phẩm của DeFi, ta thấy được lượng ETH được giam trong hệ thống DeFi liên tục tăng.

Khi ETH có dấu hiệu giảm giá, lượng vốn đổ vào tài sản này tăng dần để có thể giam ETH vào DeFi. Đây là cách giúp các nhà đầu tư có thể hưởng lợi từ cả giá bán ETH trong tương lai lẫn lợi nhuận từ lãi suất.

Số liệu thống kê cho thấy volume sàn DEX có dấu hiệu tăng, lượng tiền giam trong các ứng dụng cho vay cũng có chiều hướng đi lên, nhưng xu hướng này có được kéo dài trong tương lai.

Nhiều loại tài sản hơn có thể được DeFi hoá

Bên cạnh nhiều sản phẩm hiện tại như chứng khoán hay bảo hiểm, các dịch vụ DeFi có thể tạo ra nhiều dịch vụ cho bất động sản hay thậm chí là nền tảng hỗ trợ sở hữu trí tuệ.

DeFi được kì vọng là có thể dịch chuyển sự quan tâm của mọi người từ quá trình trading sang những ứng dụng có cụ thể hơn như cho vay hay quản lí hệ thống. Dù vậy, kì vọng này vẫn cần thêm nhiều kiểm chứng trong tương lai.

Tổng kết

- DeFi là tài chính phi tập trung, cung cấp các sản phẩm tài chính mà không thông qua bên trung gian nhằm giảm thiểu nhiều trì trệ.

- DeFi có nhiều sản phẩm phân thành 3 mảng chính là tài sản, các công cụ tài chính và giao dịch.

- DeFi là giải pháp tiềm năng có thể xử lí những vấn đề tồn đọng của tài chính tập trung hiện tại. Tuy nhiên, vẫn còn rất nhiều việc phải làm để hình thức này có thể mang lại nhiều ứng dụng hơn cũng như thuyết phục được người dùng.