Doji là một trong những mô hình nến đảo chiều phổ biến, hỗ trợ trader xác định thời điểm vào lệnh chính xác hơn. Vậy nến Doji là gì? Có những mô hình nến Doji nào? Bài viết dưới đây sẽ cung cấp những thông tin cần thiết nhất, đồng thời đưa ra các giải pháp giao dịch hiệu quả với nến Doji. Cùng theo dõi bạn nhé!

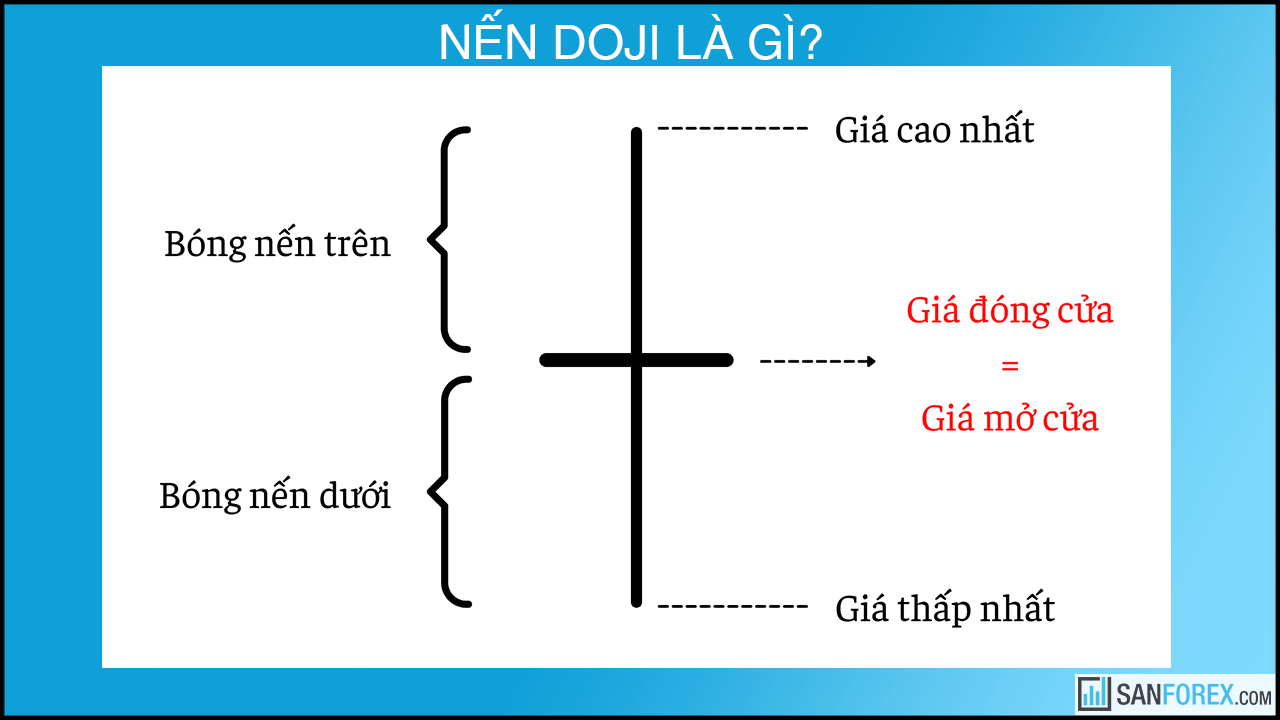

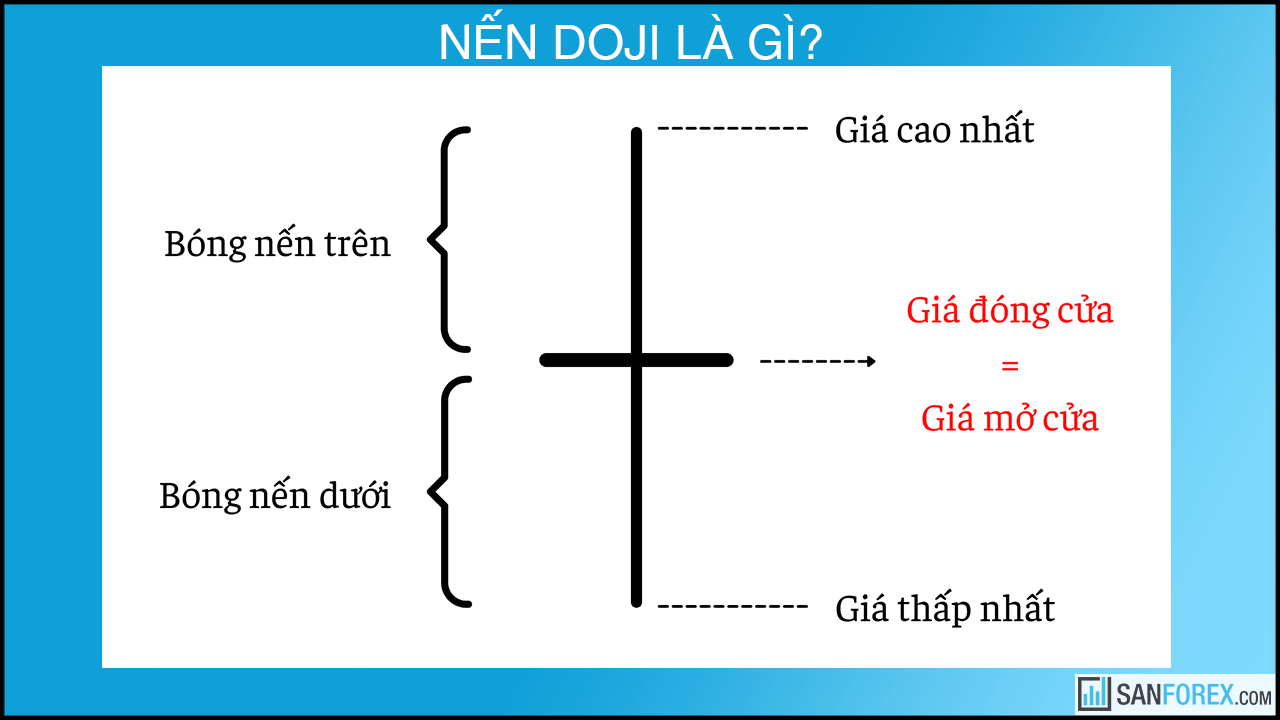

Nến Doji là gì?

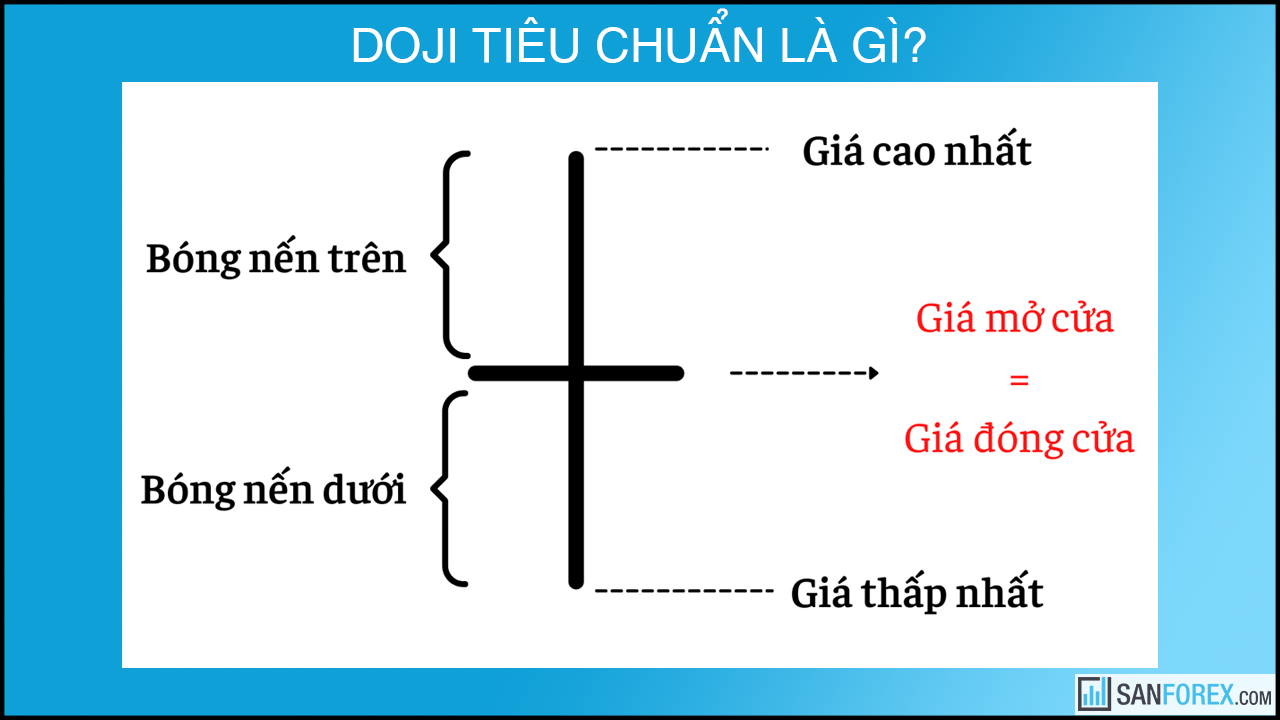

Mô hình nến Doji là dạng nến có giá đóng cửa gần bằng với giá mở cửa, hình thành nến có hình dạng dấu cộng (+). Với thân nến rất mỏng hoặc gần như không có, râu nến có thể dài hoặc ngắn.

Mô hình nến Doji thể hiện sự giằng co của hai phe mua và phe bán, trong đó không có phe nào giành ưu thế và kiểm soát được thị trường hoàn toàn. Mặc dù trong phiên giao dịch, giá vẫn dao động liên hồi nhưng đến khi kết thúc phiên, giá đóng cửa gần bằng với giá mở cửa.

Tương tự như một cuộc chạy đua của 2 vận động viên, hai bên chạy gần như bằng nhau, ngang tài ngang sức. Mặc dù trong trận, họ thay phiên vượt mặt nhau và đến cuối cùng, kết quả 1 người sẽ về đích trước người kia chỉ trong vài giây.

Ý nghĩa của nến Doji

Với một cây nến tưởng chừng đơn giản, nhưng trader có thể đánh giá được nhận biết được tình hình thị trường đang ở mức độ nào, từ đó đưa ra kế hoạch nhằm giảm thiểu rủi ro tối đa nhất.

Nhìn vào cây nến Doji, bạn sẽ biết được:

- Mức giá mở cửa (giá mở phiên)

- Mức giá đóng cửa (giá chốt phiên)

- Giá cao nhất trong phiên giao dịch

- Giá thấp nhất trong phiên giao dịch

=> Trong đó, giá mở cửa và đóng cửa là như nhau.

Ngoài việc cho thấy sự giằng co giữa bên mua và bên bán, từng loại nến Doji sẽ mang ý nghĩa khác nhau:

- Doji là tín hiệu dự báo cho sự đảo chiều của thị trường có thể xảy ra.

*Nhưng trong một số trường hợp đặc biệt, trước cây nến Doji là một xu hướng tăng hoặc giảm đang chiếm ưu thế, thì vẫn sẽ tiếp diễn xu hướng cũ của thị trường, nghĩa là sẽ tiếp tục tăng hoặc giảm.

- Trường hợp trước khi nến Doji xuất hiện là hàng loạt các cây nến tăng nhưng lại có thân nến nhỏ dần, chứng tỏ 2 phe (mua và bán) đang rơi vào trạng thái phân vân. Trong đó, phe mua đang chững lại để tính toán xem có nên “úp sọt” phe bán hay không? Lúc này, nếu phe mua vẫn chần chừ thì bên bán sẽ có cơ hội chiếm lấy thị trường, đẩy giá đi xuống, đảo chiều thị trường từ tăng sang giảm.

- Trường hợp ngược lại, trước khi nến Doji xuất hiện là hàng loạt các cây nến giảm, nhưng lại có thân nến nhỏ dần. Thì dự báo sắp có sự đảo chiều thị trường từ giảm sang tăng.

Các mô hình nến Doji

Nến Doji được phân thành nhiều loại khác nhau, nhưng 4 loại nến dưới đây được xem là tín hiệu “lật kèo” mạnh mẽ nhất của thị trường mà trader không thể bỏ qua nếu muốn vào lệnh hiệu quả nhất.

Doji tiêu chuẩn

Thực tế, nến Doji tiêu chuẩn không thể hiện nhiều ý nghĩa và tín hiệu dự báo cho nhà đầu tư, giống như một trận kéo co không phân thắng bại, đến cuối cùng, nút thắt của sợi dây thừng vẫn nằm ở giữa, không nghiêng về bên nào.

Chính vì thế, nến Doji sẽ có hình dạng như sau:

- Râu trên và râu dưới có độ dài bình thường (bằng nhau)

- Thân nến mỏng, nằm giữa 2 râu nến – thể hiện sự cân bằng giữa bên mua và bên bán

=> Tạo thành hình dạng tương đương với dấu cộng (+).

Ý nghĩa

Như đã nhắc đến ban đầu, Doji tiêu chuẩn không mang lại nhiều ý nghĩa để trader dự đoán diễn biến tiếp theo của thị trường, mà thông thường sẽ dựa vào cây nến phía sau đó.

- Doji tiêu chuẩn mô phỏng sự ngang tài ngang sức giữa bên mua và bên bán, mặc dù đã quyết tâm giành giật trong một thời gian nhưng kết quả vẫn hòa nhau, hình thành nên thân nến nằm cân bằng ở giữa.

- Trong một xu hướng giảm – tức là lượng người bán đang nắm phần thắng, Doji tiêu chuẩn xuất hiện sẽ là cho thị trường chững lại, lực mua và bán hòa nhau. Lúc này, bạn vẫn không thể dự đoán diễn biến tiếp theo của thị trường, mà nên dựa vào cây nến được hình thành sau đó.

- Ngược lại, trong một xu hướng tăng – tức là lượng người mua hiện đang nắm phần thắng, Doji tiêu chuẩn xuất hiện sẽ làm cho thị trường chững lại, lực mua và bán hòa nhau. Lúc này, bạn vẫn không thể dự đoán diễn biến tiếp theo của thị trường, mà nên dựa vào cây nến được hình thành sau đó.

Doji bóng dài

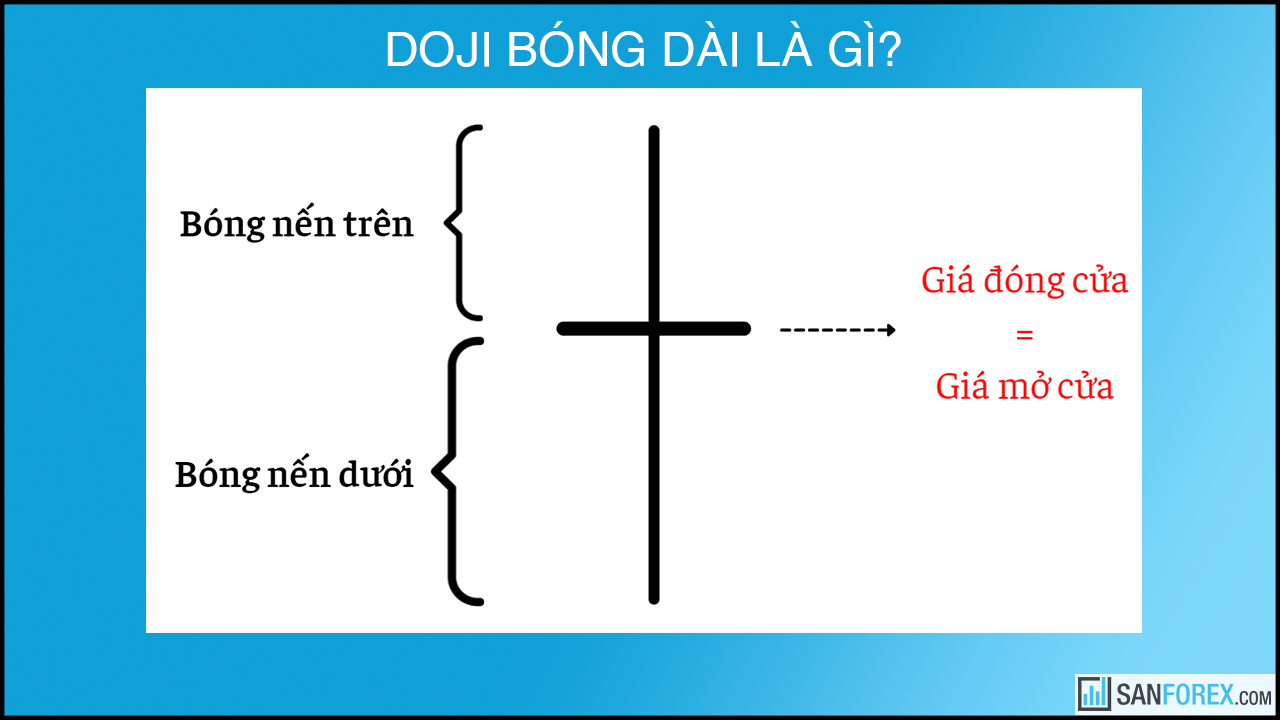

Doji bóng dài là mô hình nến tương tự như Doji tiêu chuẩn, thân nến mỏng nhưng có râu nến trên và dưới dài hơn rất nhiều. Mô hình này báo hiệu một xu thế đảo chiều có thể xảy ra, nếu râu nến càng dài thì khả năng đảo chiều càng mạnh.

Ý nghĩa

- Mô hình nến Doji bóng dài thể hiện sự quyết liệt giữa bên mua và bên bán đang giằng co trong một xu hướng thị trường tăng hoặc giảm và không có phe nào chiếm ưu thế.

- Khi thị trường đang có xu hướng tăng nghĩa là phe mua đang chiếm ưu thế, nhưng Doji bóng dài xuất hiện khiến phe mua đang bị áp đảo và trở nên yếu dần, lúc này sự giằng co ở cả 2 bên đang ngang bằng nhau. Vì thế, trader thường sẽ dựa vào cây nến xuất hiện sau đó để dự đoán xu hướng thị trường.

- Khi thị trường đang có xu hướng giảm nghĩa là phe bán đang chiếm ưu thế, nhưng Doji bóng dài xuất hiện khiến phe bán dần đuối sức, lúc này sự giằng co ở cả 2 bên đang ngang bằng nhau. Vì thế, trader thường sẽ dựa vào cây nến xuất hiện sau đó để dự đoán xu hướng thị trường.

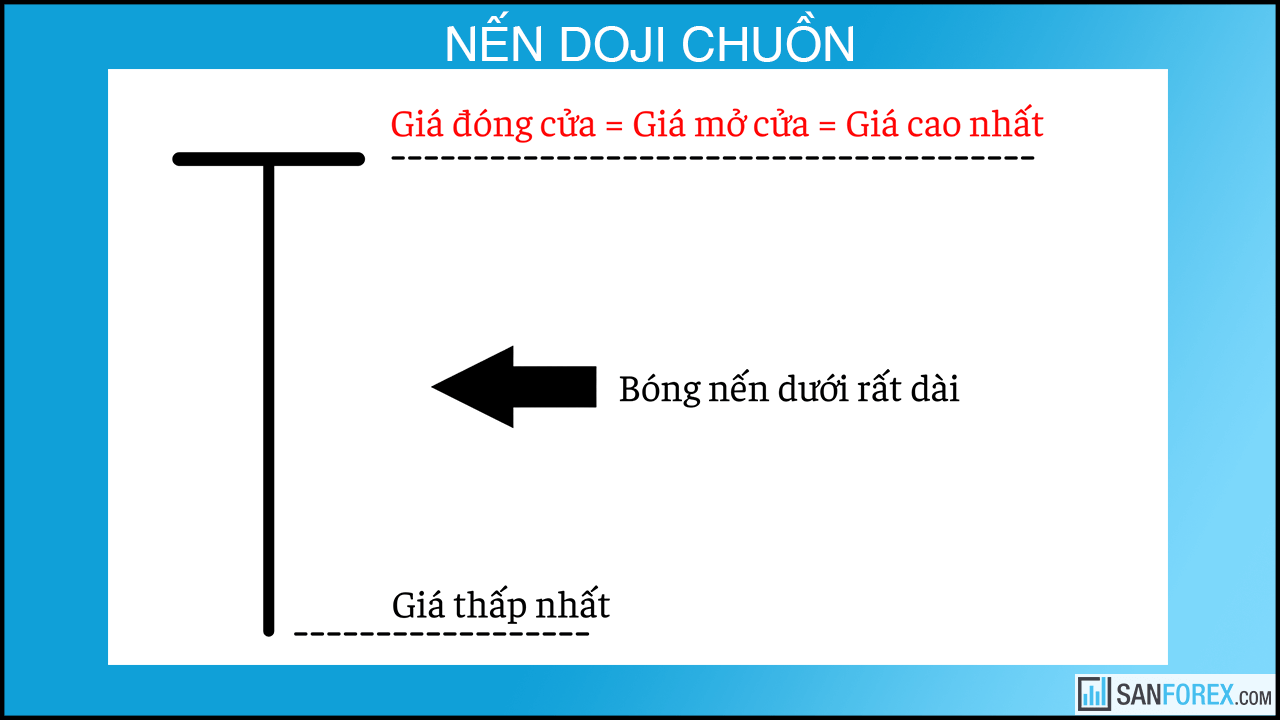

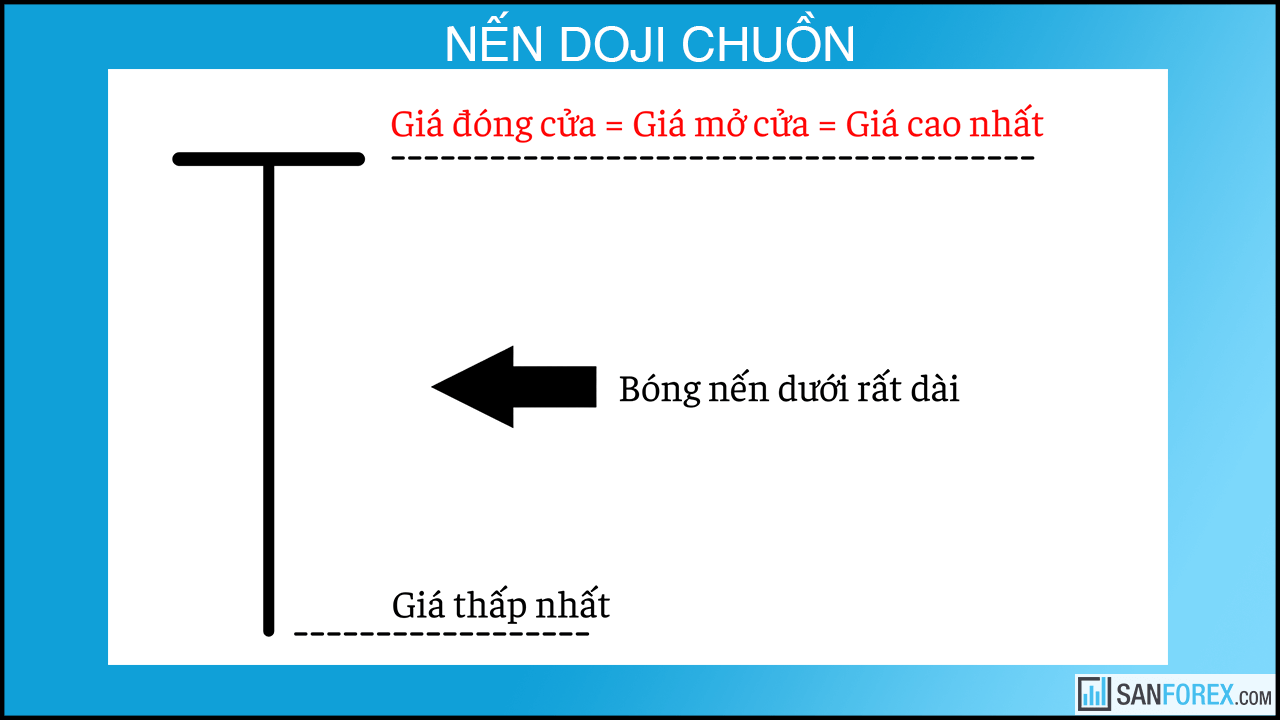

Doji chuồn chuồn

Bản chất vẫn là mô hình nến Doji nhưng nến Doji chuồn chuồn sẽ có chút thay đổi về hình dạng và gần giống như chữ “T”. Nến có râu nến dưới dài và không có râu nến trên hoặc có nhưng không đáng kể, trông như một chú chuồn chuồn nên nến có tên gọi này là vì thế.

Vị trí: Nến Doji chuồn chuồn thường xuất hiện ở đầu 1 xu hướng tăng và cuối 1 xu hướng giảm.

Vậy khi một cây nến Doji chuồn được hình thành thì thị trường đang muốn báo hiệu điều gì?

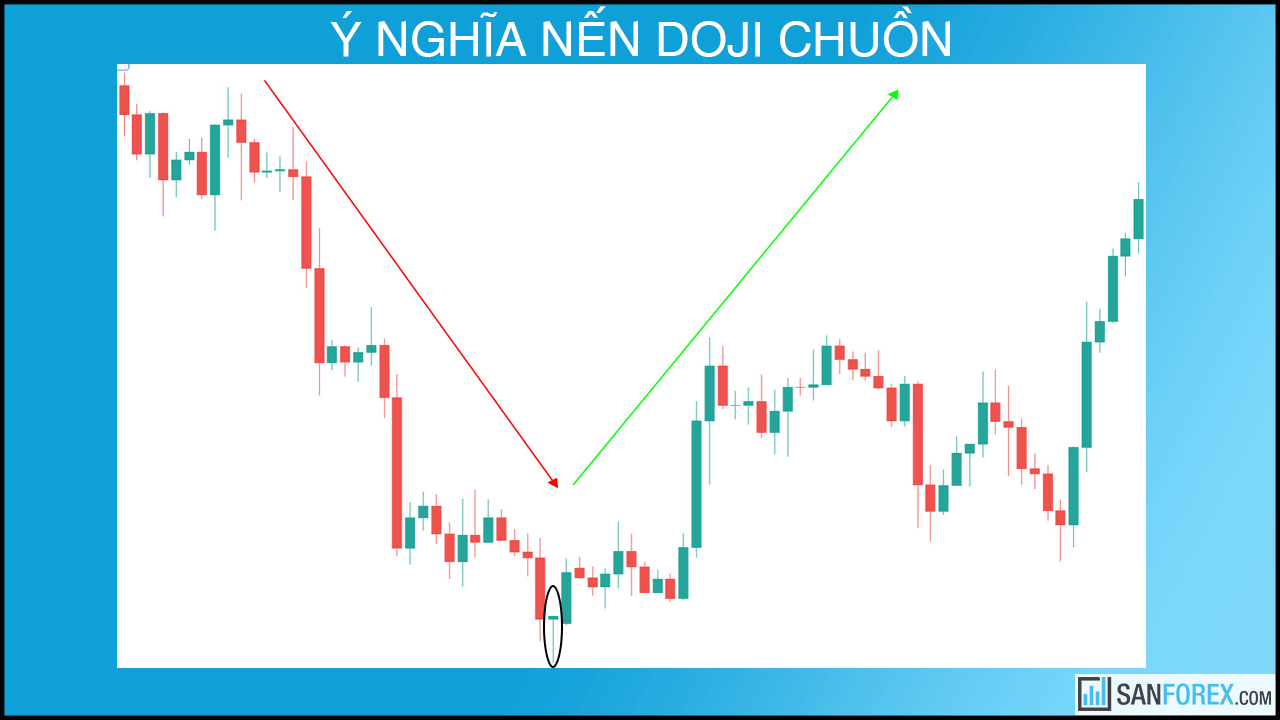

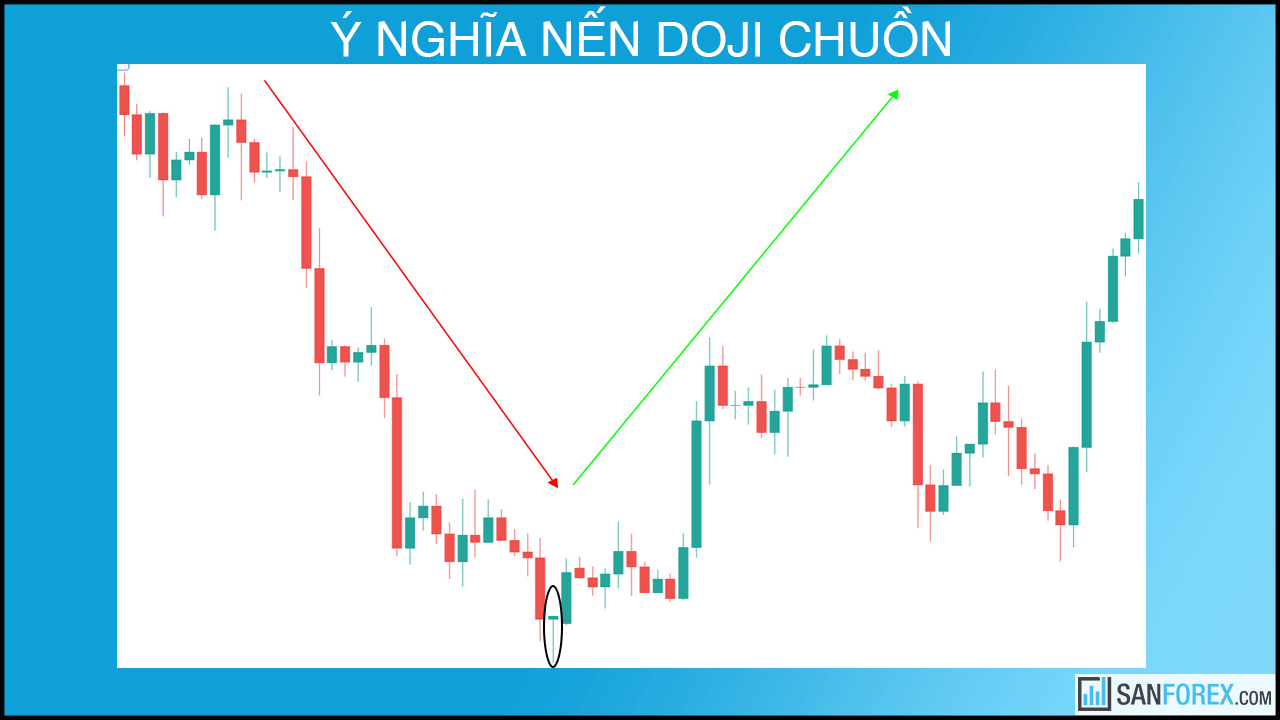

Thực tế, khi quan sát sẽ rất khó bắt gặp nến Doji chuồn chuồn vì chúng không xảy ra thường xuyên. Nhưng nếu nến xuất hiện sẽ là dấu hiệu cảnh báo đáng tin cậy cho trader rằng xu hướng có thể thay đổi. Đặc biệt là trong xu hướng giảm, nến Doji sẽ nổ phát súng tín hiệu đảo chiều mạnh mẽ hơn trong xu hướng tăng.

Sau thời kỳ thị trường đang giảm, nến Doji chuồn chuồn hình thành báo hiệu bên mua đang vào cuộc và có dấu hiệu áp đảo bên bán, nên sau cây nến chuồn rất có khả năng thị trường sẽ đảo chiều tăng và đẩy giá lên cao.

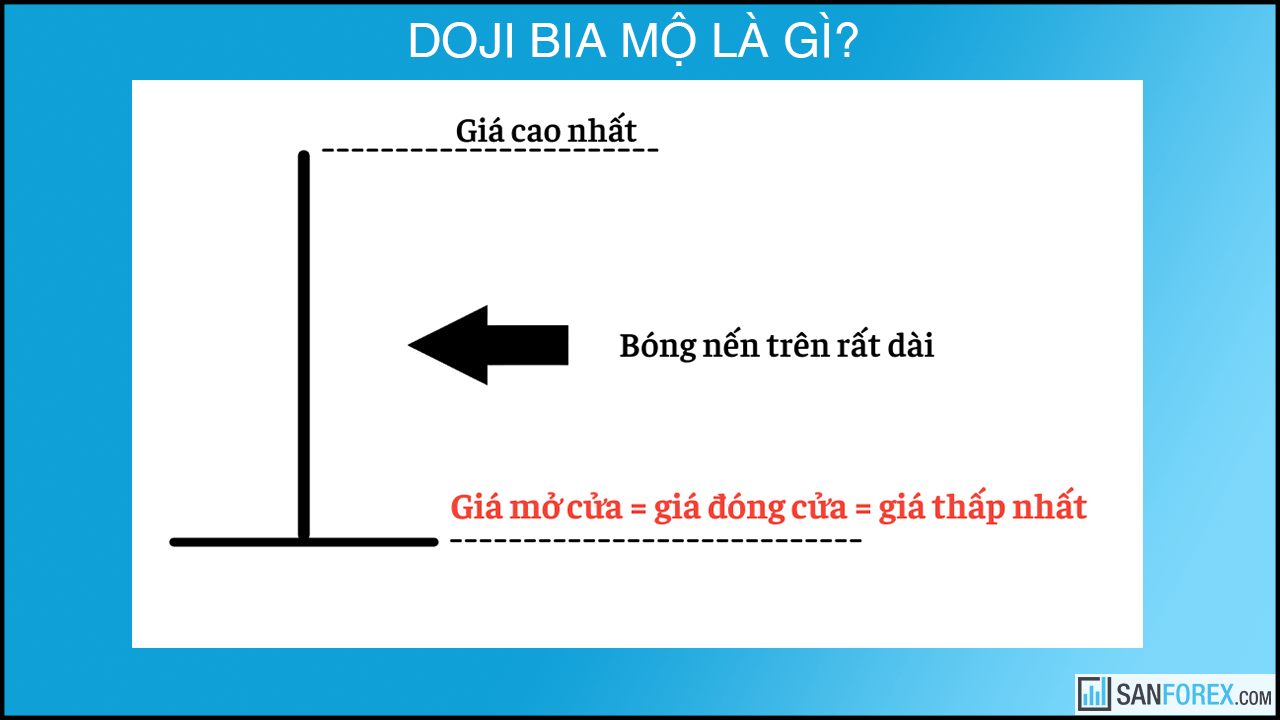

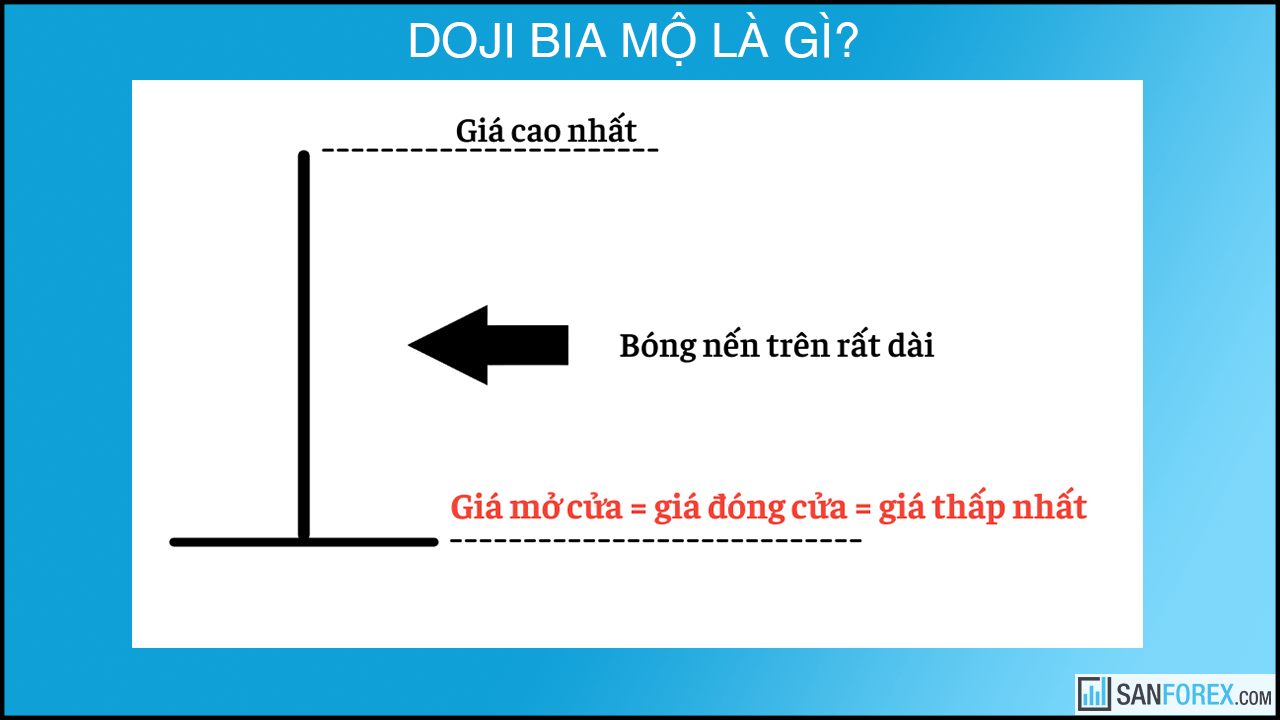

Doji bia mộ

Mô hình nến Doji bia mộ là một mô hình nến đảo chiều thường xuất hiện tại cuối một xu hướng tăng. Nhưng đôi khi, nến Doji bia mộ cũng có thể xuất hiện trong một xu hướng giảm.

Nến Doji bia mộ có hình dáng ngược lại với nến Doji chuồn chuồn. Theo đó, mô hình nến Doji bia mộ có bóng nến trên rất dài và không có bóng nến dưới do giá mở cửa bằng hoặc gần bằng giá đóng cửa và đúng bằng giá thấp nhất.

Đặc điểm nhận dạng nến Doji bia mộ

- Không có râu nến dưới

- Râu nến trên rất dài

- Thân nến rất nhỏ

- Mức giá mở cửa và đóng cửa gần như bằng nhau

- Nến Doji bia mộ cũng có thể xuất hiện trong cả xu hướng tăng giá và giảm giá.

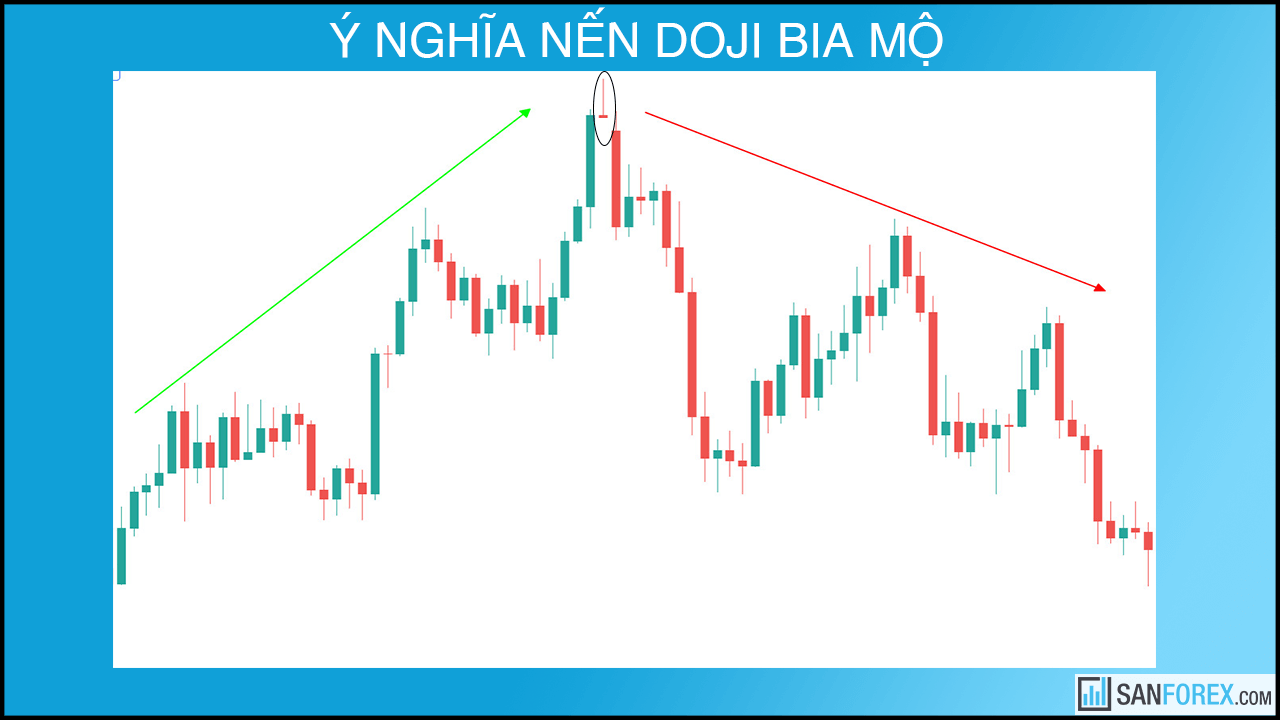

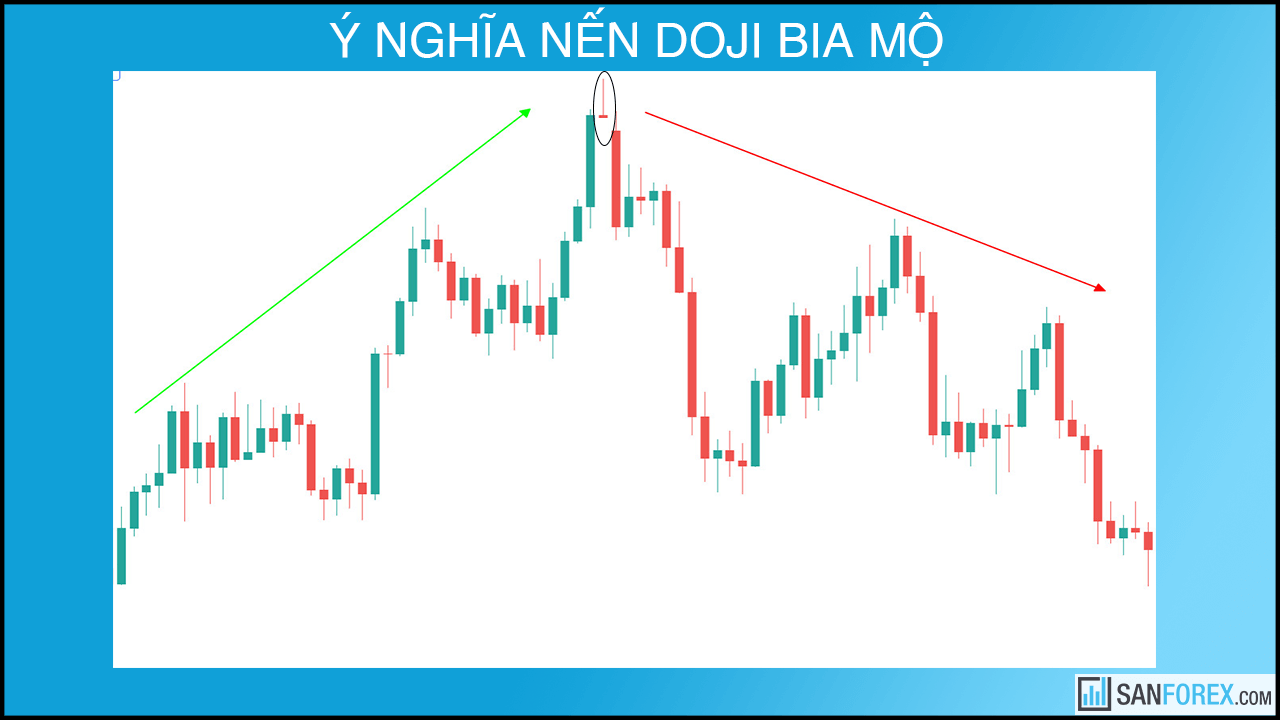

Ý nghĩa mô hình nến Doji bia mộ

Mô hình nến Doji bia mộ là một trong những thành phần quan trọng của mô hình nến Doji, biểu hiện khá rõ nét xu hướng thị trường. Nên nhà đầu tư cần nắm rõ ý nghĩa của nó để có thể tối đa hoá lợi nhuận giao dịch một cách tốt nhất.

- Khi thị trường đang trong xu hướng tăng giá, nến Doji bia mộ xuất hiện là sự xác nhận cho phe bán đang áp đảo thị trường. Do đó, giá đóng cửa sẽ bị đẩy xuống đúng bằng mức giá thấp nhất.

- Theo Nison (1991, p. 159), bóng nến trên càng dài và giá càng tăng cao, nến Doji bia mộ sẽ tạo sự đảo chiều càng mạnh.

- Bóng trên dài nhằm ngụ ý thị trường đang gặp thử thách tại một vùng giá có lực cung lớn hoặc vùng kháng cự ngăn cản khả năng xu hướng thị trường đi lên.

- Nến Doji bia mộ là “kim chỉ nam” báo hiệu sự kết thúc của một xu hướng tăng giá. Khi đó, phe mua đã bắt đầu kiệt sức và phe bán đang dần chiếm ưu thế. Vì thế, khả năng rất cao thị trường sẽ giảm mạnh sau đó. Tuy nhiên cần phải có sự xác nhận của nến sau.

- Nếu xuất hiện một cây nến ngay sau nến doji bia mộ giảm mạnh và phá vỡ ngưỡng kháng cự tại mức giá đóng cửa, thị trường ngay lập tức sẽ đổi chiều. Đây chính là thời điểm thích hợp cho các trader thực hiện bán ra sản phẩm.

- Sau 1 xu hướng tăng giá, mô hình nến Doji bia mộ có thể báo hiệu cho nhà đầu tư biết được sự tăng giá này tồn tại đã lâu và đã quá đà. Vì thế, nhà đầu tư nên thoát ra ngoài khoảng thời gian đó để an toàn.

- Trong một số trường hợp, mô hình nến bia mộ chỉ là một sự đảo chiều nhất thời trong một khoảng thời gian ngắn “bồng bột” và thị trường có thể quay lại với xu hướng giá trước đó.

Hướng dẫn cách giao dịch với nến Doji

Mô hình nến Doji có thể xem là một tín hiệu đáng tin cậy cho một xu hướng giá sắp đảo chiều. Do đó, giao dịch với mô hình nến Doji được rất nhiều trader áp dụng và đem lại hiệu quả. Tuy nhiên, để thuyết phục hơn cũng như tỷ lệ thắng cao hơn, bạn nên áp dụng với một số chỉ báo và phương pháp phân tích cơ bản, kỹ thuật khác.

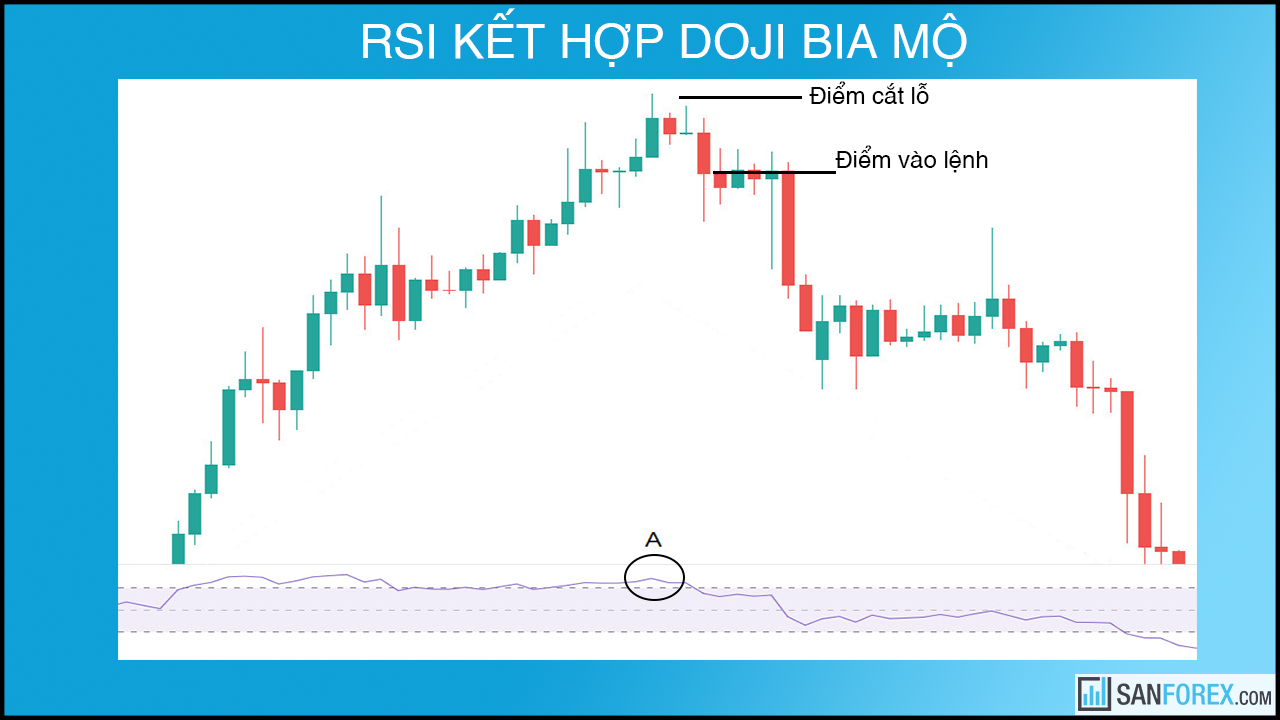

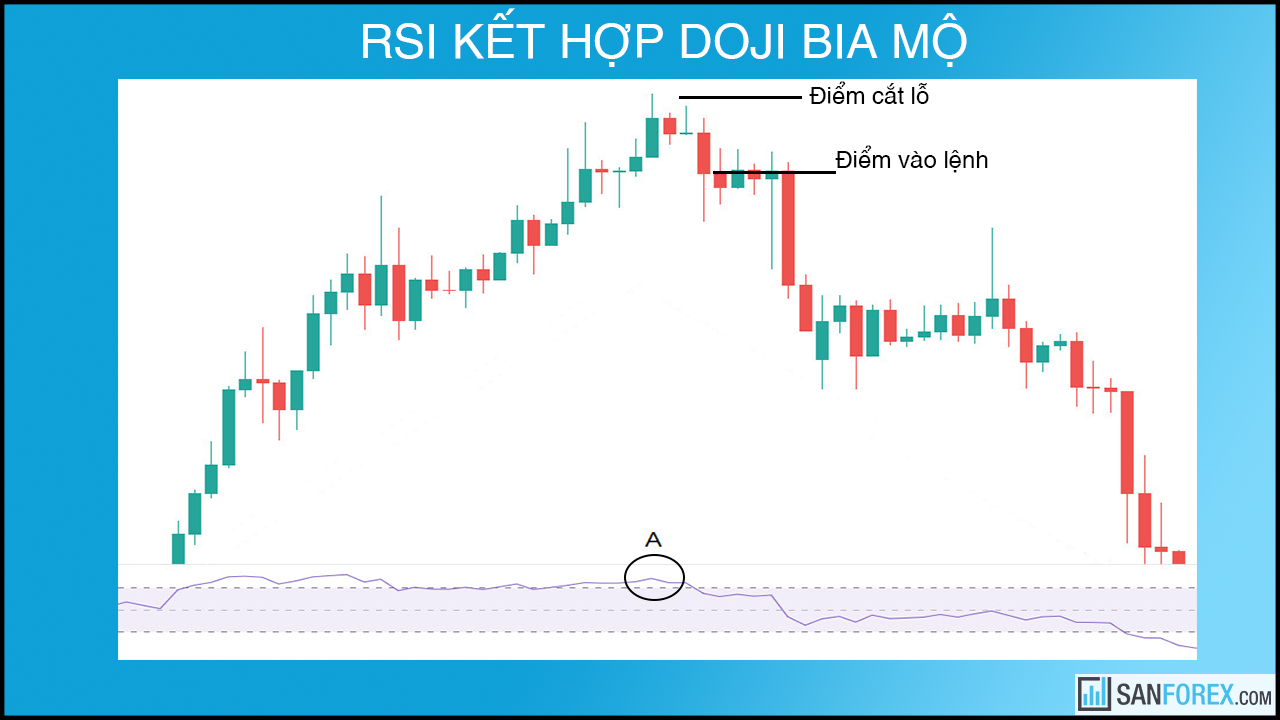

Kết hợp với chỉ báo RSI

RSI là chỉ báo động lượng đơn giản, dễ nhận biết nhất, báo hiệu xu hướng sắp đảo chiều nhưng chưa xác định được vị trí đảo chiều cụ thể. Vì thế, trader nên kết hợp với nến Doji để nhận định điểm vào lệnh hợp lý nhất.

- Khi giá vượt qua vùng quá mua tại điểm A và tại đó xuất hiện nến Doji bia mộ, khả năng xu hướng đảo chiều chuyển sang thị trường giảm giá rất mạnh.

Ví dụ: Vàng đang trong xu hướng tăng, tại vùng quá mua xuất hiện nến Doji bia mộ. Để tăng xác suất thắng, trader nên đợi cây nến xác nhận là nến giảm, sau đó chờ đóng nến rồi mới vào lệnh sell. Trong trường hợp này, điểm cắt lỗ (stop loss) đặt trên râu nến Doji một vài pip tùy vào spread từng sàn, điểm chốt lời (take profit) có thể đặt tùy vào mục tiêu lợi nhuận của mỗi trader.

- Khi giá vượt qua vùng quá bán tại điểm B và tại đó xuất hiện nến Doji chuồn, khả năng xu hướng đảo chiều chuyển sang thị trường tăng giá rất mạnh.

Ví dụ: EURUSD đang trong xu hướng giảm, tại vùng quá bán xuất hiện nến Doji chuồn. Để xác suất thắng cao hơn, trader nên đợi cây nến xác nhận là nến tăng, sau đó chờ đóng nến rồi mới vào lệnh buy. Bạn có thể không đặt điểm chốt lời, nhưng hãy nhớ luôn luôn đặt điểm cắt lỗ nhé, trong trường hợp này mức cắt lỗ sẽ đặt dưới râu nến Doji một vài pip tuỳ vào spread từng sàn.

- Nếu giá vượt qua vùng quá mua hoặc quá bán, tại đó xuất hiện nến Doji tiêu chuẩn hoặc Doji bóng dài, hãy chờ cây nến tiếp theo hình thành để phán đoán xu hướng thị trường trong tương lai.

Ví dụ: như hình dưới, USDJPY đang trong xu hướng tăng, tại vùng quá mua xuất hiện nến Doji bóng dài. Để tăng tỷ lệ thắng, trader phải đợi cây nến xác nhận tiếp theo là nến giảm, chờ đóng nến rồi vào lệnh sell. Tương tự, điểm chốt lời có thể không đặt, nhưng luôn luôn phải đặt điểm cắt lỗ, trong trường hợp này, mức cắt lỗ sẽ đặt trên râu nến Doji một vài pip tùy vào spread từng sàn.

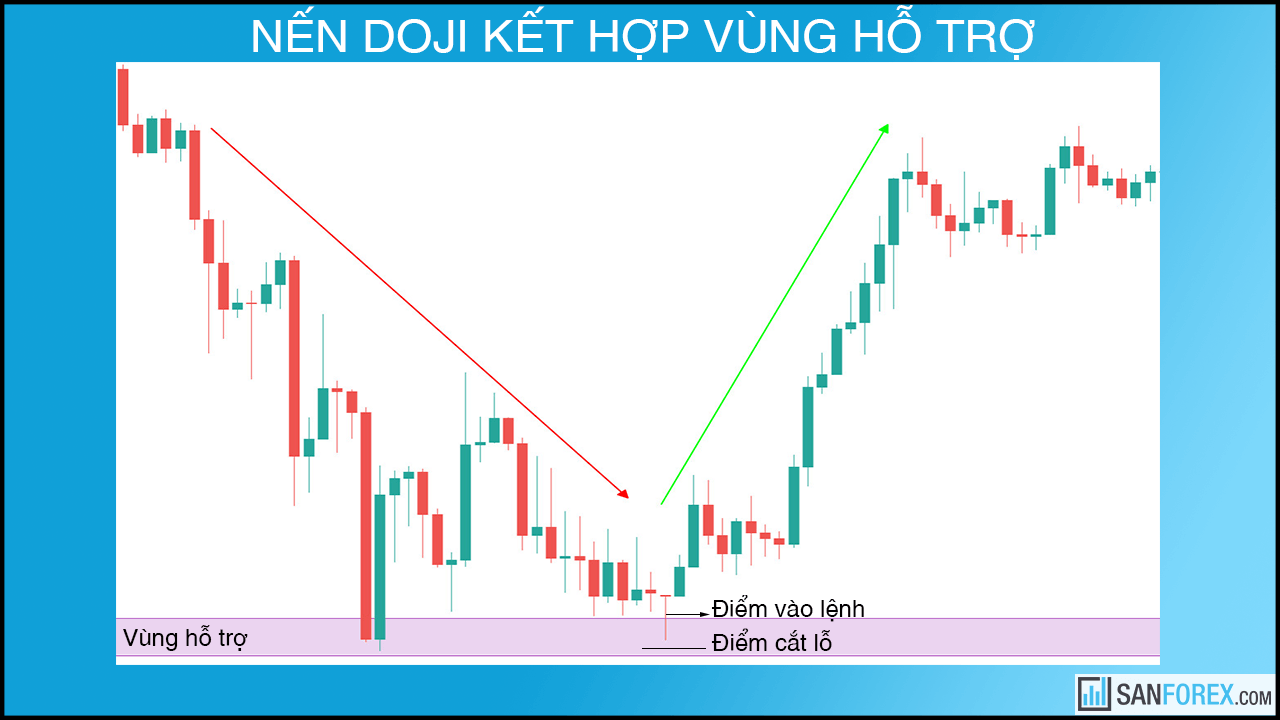

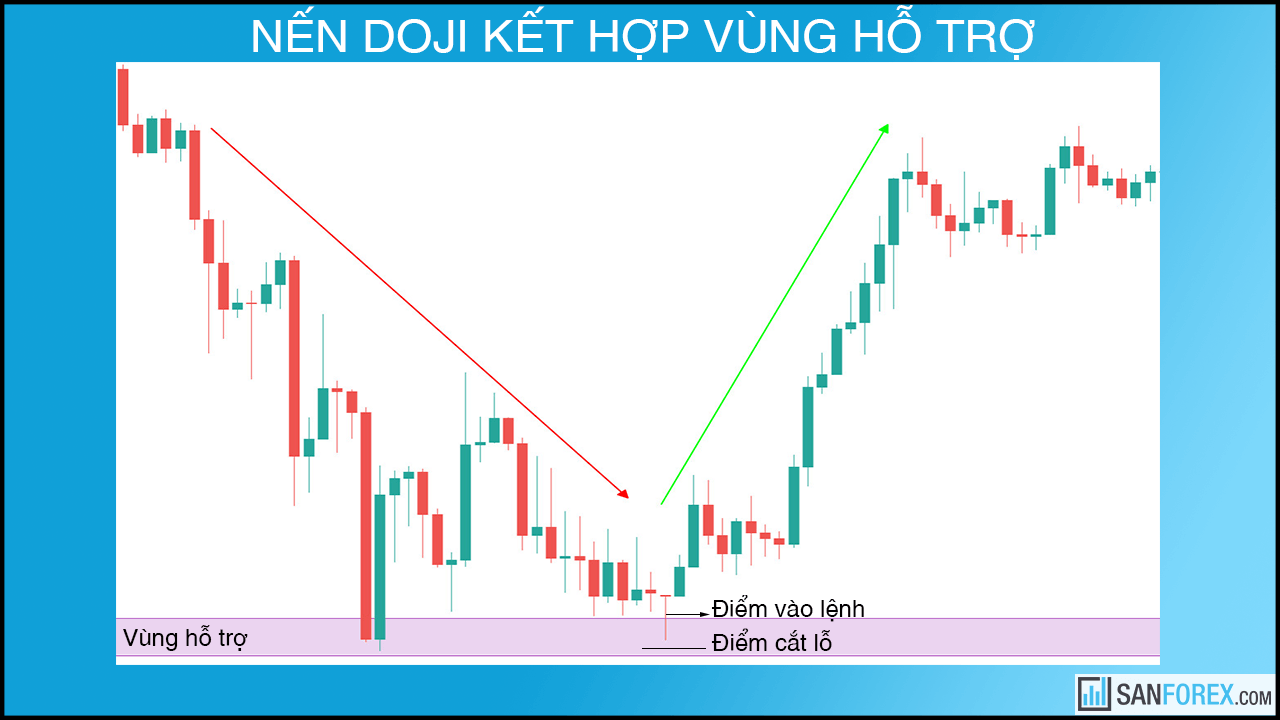

Kết hợp ngưỡng hỗ trợ, kháng cự

Kháng cự và hỗ trợ là những vùng xảy ra sự tranh chấp mạnh mẽ giữa phe mua và phe bán,

nên khả năng đảo chiều tại những khu vực này sẽ cao hơn. Vì thế, việc kết hợp với nến Doji sẽ giúp trader có thêm sự tin cậy để xác định điểm vào lệnh hợp lý.

- Thông thường, với những trường hợp đó, trader sẽ vào lệnh ở cây nến tiếp theo ngay khi giá quay lại bằng 50% chiều dài nến Doji trước đó, điểm cắt lỗ ngay trên râu nến Doji cách 1 vài pips tuỳ spread của từng sàn.

- Trường hợp 1: Nếu thị trường đang có xu hướng tăng, nến Doji xuất hiện tại vùng kháng cự “mạnh” thì tín hiệu thị trường sẽ có khả năng giảm xuống.

- Trường hợp 2: Nếu thị trường đang có xu hướng giảm, nến Doji xuất hiện trong vùng hỗ trợ “mạnh” thì tín hiệu thị trường sẽ có khả năng tăng lên.

Vậy nên, cả vùng kháng cự và hỗ trợ cùng nến Doji là những tín hiệu tốt nhất giúp bạn nhận ra một xu hướng đảo chiều trên thị trường forex.

Một số điểm hạn chế khi giao dịch với nến Doji

Không thể phủ nhận những tín hiệu đảo chiều mạnh mẽ mà nến Doji mang lại. Nhưng nếu đánh giá khách quan, nến Doji không phải là chỉ báo công cụ hoàn hảo, nến cung cấp khá ít thông tin và vẫn còn một số điểm hạn chế. Cụ thể:

- Nến Doji thể hiện sự phân vân giữa 2 phe nên chưa khẳng định được xu hướng rõ ràng. Vì vậy, trader cần thêm các tín hiệu khác như RSI hoặc hỗ trợ kháng cự để xác định sự đảo chiều mạnh mẽ.

- Nến không cung cấp quá nhiều thông tin về giá nên gây khó khăn cho trader trong việc ước tính lợi nhuận. Do đó, trader cần áp dụng thêm một vài phương pháp kỹ thuật khác để có thể chốt lời phù hợp.

Lời kết

Doji là loại nến rất cơ bản trong mô hình nến Nhật mà bất cứ trader nào cũng nên tìm hiểu qua. Việc nắm rõ đặc điểm nhận dạng, ý nghĩa của từng loại nến sẽ giúp trader dễ dàng xác định được xu hướng thị trường, điểm vào lệnh phù hợp để đạt lợi nhuận cao hơn. Hy vọng bài viết trên đã cung cấp cho bạn những thông tin hữu ích về mô hình nến Doji và trang bị những kiến thức cơ bản nhất trên hành trình giao dịch. Chúc các bạn thành công!